Dieser Artikel ist erschienen am 12. Mai 2020 als Gastbeitrag im IKB Blog.

Viele Immobilieneigentümer beschäftigt derzeit die Frage, welche Auswirkungen die COVID-19-Pandemie auf den Wert ihrer Immobilie hat. Wir werden derzeit von allen Seiten mit Nachrichten überschüttet, die darlegen, welche Auswirkungen Coronavirus auf die Weltwirtschaft hat. Teilweise werden dramatische Untergangsszenarien gezeichnet. Aber was ist dran an den Meldungen? Und wie stark sind Immobilien tatsächlich betroffen? In diesem Artikel möchte ich aus der Sicht eines Kapitalmarktwissenschaftlers aufzeigen, wie die Auswirkungen auf den Immobilienmarkt bisher waren und was man tun kann, um sein Risiko zukünftig zu senken.

1 Welche Auswirkung hat Corona auf den Wert von Immobilien?

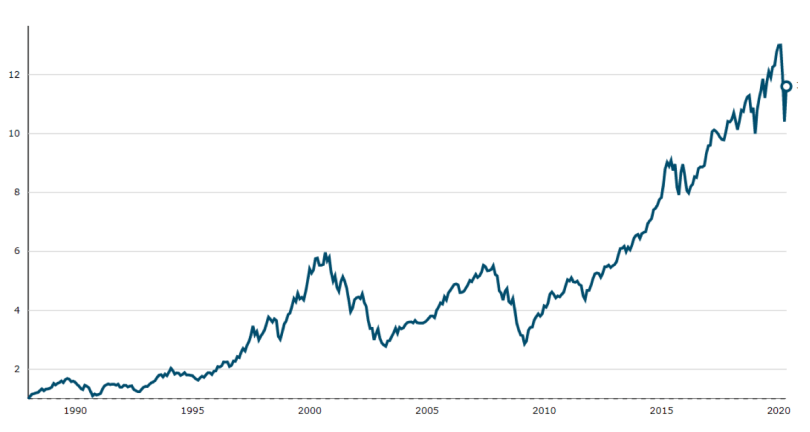

Zunächst einmal möchte ich darauf eingehen, wie sich die Coronakrise auf die globalen Aktienmärkte ausgewirkt hat. Dies soll uns helfen, die wirtschaftlichen Auswirkungen in einen historischen Kontext zu setzen. Denn die täglichen Meldungen klingen häufig dramatischer, als der Zustand tatsächlich ist. Anschließend werde ich erläutern, wie man die Wertentwicklung von Immobilien sichtbar machen kann und Aktien und Immobilien miteinander vergleichen.

1.1 Wie ist der Aktienmarkt betroffen?

Ab dem 20. Februar fingen die Aktienmärkte wegen der sich zunehmenden Ausbreitung des Coronavirus an, mit negativen Renditen auf die Pandemie zu reagieren. Infolgedessen fielen die globalen Aktienmärkte bis zum 23. März um etwa ein Drittel (32 %). Anschließend erholten sie sich um mehr als die Hälfte, sodass wir am 7. Mai bei -16 % standen (MSCI ACWI).

Wie man der nachfolgenden Aktienmarktentwicklung entnehmen kann, sind die Auswirkungen auf den Aktienmarkt im Vergleich zum Technologieaktiencrash in den Jahren 2000 bis 2002 und der Finanzmarktkrise von Mitte 2007 bis 2010 verhältnismäßig gering. Der Aktienmarkt hätte erneut um ein Drittel fallen müssen, damit die Auswirkungen auf das gleiche Niveau wie in den letzten beiden großen Krisen gekommen wären. Die doch starken wirtschaftlichen Auswirkungen spüren wir eher im alltäglichen Leben. Diese Beobachtung steht im Kontrast zur letzten Finanzmarktkrise, wo die wirtschaftlichen Auswirkungen eher am Aktienmarkt als im täglichen Wirtschaftsleben zu spüren waren.

Auch die sehr starken Kursverluste sind nichts Ungewöhnliches. Ähnlich starke Kursverluste treten regelmäßig auf und sind beispielsweise im Monat August 1998 mit -14,8 % stärker gewesen als im Monat März 2020 mit -13,4 %. Auch an einzelnen Tagen treten sie regelmäßig in der Größenordnung auf wie es kürzlich vorkam.

Die Wertminderung kommt dadurch zustande, dass Anleger geringere Erträge erwarten. Aus Sicht eines Investors entspricht der Wert einer Aktie oder Immobilie dem Wert der zukünftigen Gewinne. Da die Gewinne in der Zukunft liegen, müssen sie jedoch abgezinst werden, um den heutigen Wert zu bestimmen. Bei einem Zinssatz von 1 % p.a. sind 100 €, die man erst in einem Jahr erhält, heute nur 99,01 € wert. Wenn das Risiko steigt und zukünftige Gewinne unsicher werden, dann muss auch der Zinssatz größer werden, mit dem die zukünftigen Gewinne abgezinst werden. Bei einem Zinssatz von dann 5 % p.a. sind 100 €, die man erst in einem Jahr erhält, heute nur 95,24 € wert. Der Wert einer Aktie entspricht damit der Summe aller künftigen abgezinsten Gewinne.

Von einem Zusammenbruch des EU-Währungssystems und Weltuntergangsszenarien, wie sie insbesondere von deutschen Börsengurus immer wieder heraufbeschworen werden, sind wir also noch weit entfernt.

1.2 Wie ist der Immobilienmarkt betroffen?

Eine der Fragen, die Anleger immer wieder umtreibt, ist, welches Risiko in Verbindung mit einer Investition in Immobilien steht. Beim Aktienmarkt ist diese Frage simpel zu beantworten. Man muss nur nach einer einzelnen Aktie oder einem Aktienmarktindex, wie zum Beispiel dem DAX oder MSCI World suchen, und bekommt die Wertentwicklung sowie diverse Risikomesszahlen. Diese basieren bei Aktien auf Marktkursen – also auf Handelspreisen aus täglichen Transaktionen, die an der Börse durchgeführt und erfasst werden. Diese Preise sind Preise, zu denen man die Aktien tatsächlich kaufen oder verkaufen kann.

Bei Immobilien ist dies leider nicht möglich. Zum einen ist jede Immobilie einzigartig, zum anderen werden einzelne Immobilien nicht täglich gehandelt. Zwischen einem Kauf und Verkauf vergehen oft Jahre oder Jahrzehnte. Es gibt also keine täglichen Marktkurse, die die Wertentwicklung einer einzelnen Immobilie darstellen. Diese fehlende Datenlage führt dazu, dass keine fundierte Risikomessung möglich ist.

1.2.1 Volkswirtschaftliche Prognosen

Das Institut der deutschen Wirtschaft Köln (IW) hat kürzlich ein volkswirtschaftliches Gutachten zu den Preiseffekten auf dem Wohnungsmarkt aufgrund der Covid-19-Pandemie veröffentlicht. Darin schreiben die Autoren, dass für die aktuellen Preiseffekte entscheidend sei, ob das Preisniveau vor der Krise überzogen oder angemessen bewertet war. Eine Immobilienblase wie in der letzten Finanzkrise lässt sich an einer rasant ansteigenden Bautätigkeit erkennen, wird häufig durch eine exzessive Kreditvergabe begleitet und weist auseinanderfallende Kosten von Selbstnutzern und Mietern auf. In Deutschland war keines dieser drei Anzeichen erkennbar (Oberst und Voigtländer 2020).

Ökonomen des Analysehauses Empirica erwarten in den kommenden Monaten eine „Delle“, die bei -10 % bis -25 % liegen soll (Braun und Simons 2020). Die Ökonomen des IW schätzen hingegen anhand von Zinsänderungsszenarien, dass die deutschen Immobilienpreise zwischen 2,8 % und 17,4 % sinken werden. Laut IW sollen Zinsänderungen erhebliche Auswirkungen auf Immobilienpreise haben. Dabei seien im schlimmsten Szenario Immobilien in Großstädten weniger (Oberst und Voigtländer 2020). Diese Prognose geht jedoch an der Realität vorbei. Wenn wir uns historische Renditen von Immobilienfonds und das Zinsniveau im Zeitraum 1979 bis 2014 in den USA ansehen, dann ist kaum ein Zusammenhang zu erkennen. Es ist daher kaum möglich, aus der Zinsentwicklung auf die Wertentwicklung von Immobilien zu schließen. Zumal die Prognose von Zinsen schon schwer genug ist (Rodriguez 2015). Es gibt auch keinen Grund zur Annahme, dass dieser Zusammenhang in Deutschland vorkommen könnte. Derartige Prognosen sind daher wenig geeignet, um Investitionsentscheidungen zu begründen. Sie basieren auf Annahmen, geschätzten Werten, Datenkrücken wie Gutachterbewertungen und sind daher nicht verlässlich.

1.2.2 Immobilienindizes

Die Risikomessung anhand von Immobilienindizes ist zwar in der Immobilienbranche sehr beliebt, ist aber äußerst problematisch. Es gibt kaum geeignete Indizes, die uns die Preisentwicklung der letzten Wochen zeigen können. Kommer und Schweizer führen außerdem die folgenden vier Gründe auf, die gegen Immobilienindizes sprechen (Kommer und Schweizer 2018):

- Immobilienindizes basieren häufig auf Gutachterbewertungen oder anderen Schätzwerten von z.B. Banken bei Kreditanträgen.

- Bei Immobilienindizes, die auf Angebotspreisen basieren, gibt es Glättungstendenzen, die die Wertschwankung nach oben und unten dämpfen (Geltner 1991).

- Immobilienindizes enthalten keine Transaktionskosten, wobei diese einen immensen Unterschied zu Wertpapieren aufweisen.

- Immobilienindizes sind breit diversifiziert und repräsentieren den Immobilienmarkt, wohingegen Immobilieninvestitionen typischerweise in ein oder nur wenige Einzelobjekte erfolgen. Ein Einzelobjekt hat jedoch ein hohes unsystematisches Risiko, welches bei einem Marktindex durch Diversifikation beseitigt wird.

1.2.3 Immobilienfonds

Es gibt jedoch eine Methode der Risikomessung, die in der Kapitalmarktforschung längst etabliert ist (Kommer und Schweizer 2018, Rodriguez 2015). Dazu bedient man sich an Wertpapieren, welche die Anlageklassen bzw. den Immobilienmarkt abbilden. Man nutzt hierfür Immobilienfonds oder auch Real Estate Investment Trusts (REITs) genannt, mit denen man das Risiko von Immobilieninvestments sehr genau bestimmen kann. REITs bilden zwar nur einen kleinen Teil des Immobilienmarktes ab, spiegeln aber seine Wertwicklung verlässlich wider (Rodriguez 2015).

Ein REIT ist ein Unternehmen, das in viele verschiedene Immobilien investiert. Als Beispiel seien hier Vonovia und Deutsche Wohnen genannt, die als die größten deutschen REITs auch in nachfolgend verwendeten Indizes enthalten sind. Ein Immobilienfondsindex wiederum fasst die Wertentwicklung vieler REITs zusammen.

Aus der nachfolgenden Darstellung lässt sich entnehmen, dass sich globale Immobilienfonds (FTSE Nareit All Equity REITs Index), globale Aktien (MSCI ACWI), deutsche Immobilienfonds (FTSE EPRA/NAREIT Germany Index) sowie deutsche Aktien (DAX) in den letzten Wochen seit dem 20. Februar ähnlich entwickelt haben. Die Preise von Immobilienfonds sind zunächst um ca. 35 % gefallen und anschließend wieder für deutsche Immobilienfonds auf ca. -20 % sowie für globale Immobilienfonds auf ca. -15 % gestiegen.

Allerdings muss dabei beachtet werden, dass die Wertentwicklung von REITs die Wertentwicklung von Immobilien in gehebelter Form widerspiegeln, da Letztere in der Regel fremdfinanziert sind. Die Immobilien werden mit Krediten finanziert, bei Immobilienunternehmen hingegen liegt die Fremdkapitalquote durchschnittlich bei 25 % bis 50 % (Kommer und Schweizer 2018). Die Renditen und Wertschwankungen von REITs sind daher größer als von Immobilien. Es lässt sich aber dennoch aus der Wertentwicklung der REITs schließen, dass die Immobilienpreise zunächst gefallen und anschließend wieder etwas gestiegen sind.

Eine vereinfachte Rechnung lässt folgende Aussage über den Immobilienmarkt treffen: Da der Wert von REITs zunächst um rund 35 % gefallen und anschließend auf ein Niveau von rund -20 % zurückgekehrt sind, ergäbe sich bei einer angenommenen Fremdkapitalquote von 50 %, dass der Immobilienmarkt zunächst um ca. 17,5 % gefallen und anschließend in Deutschland auf ein Niveau von ca. -10 % zurückgekehrt ist. Bei einer angenommenen Fremdkapitalquote von 25 % ergäbe sich, dass der Immobilienmarkt zunächst um ca. 26 % gefallen ist und anschließend in Deutschland auf ein Niveau von ca. -15% zurückgekehrt ist. Dies ist wohl gemerkt nur eine vereinfachte Rechnung, die diverse Probleme mit sich bringt. Wie schon gezeigt, hängt die Rechnung erheblich von der Fremdfinanzierungsquote ab, aber auch beispielsweise von den Kapitalkosten bzw. der Zinshöhe der Immobilienkredite.

1.3 Wie stark sind einzelne Immobilien betroffen?

Wie stark der Wert einer einzelnen Immobilie durch Corona beeinflusst wurde, lässt sich nur schwer bestimmen. Jede Immobilie ist einzigartig und hat daher ihre eigene Performance. Wichtig ist zu beachten, dass auch eine einzelne Immobilie einer Wertschwankung unterliegt, auch wenn sie kein Preisschild hat, dass sich täglich ändert. Nur weil das Risiko nicht direkt zu sehen ist, heißt es nicht, dass keines vorhanden ist.

Seitdem Nobelpreisträger Harry Markowitz mit der modernen Portfoliotheorie anhand von Aktien gezeigt hat, dass Diversifikation das Risiko senkt (Markowitz 1952), wissen wir, das eine einzelne Immobilien durchschnittlich mit einer größeren Wertschwankung betroffen ist als der gesamte Immobilienmarkt. Durch die Streuung des Risikos auf verschiedene Immobilien werden unsystematische Risiken wegdiversifiziert und der Anleger trägt nur das systematische Marktrisiko.

Im Einzelnen kann man auch weitere Tendenzen ableiten. Immobilien mit einem Gewerbemieter, der durch die wirtschaftlichen Folgen von Corona in die Insolvenz rutscht und die vereinbarten Rückbauten nicht mehr vornehmen kann, sind gewiss stärker im Wert beeinträchtigt als Immobilien, die ein angestellter Arzt mietet, der weiterhin wie gewohnt arbeiten kann.

2 Welche Möglichkeiten gibt es das Risiko zu senken?

Das Risiko im Bestand zu senken ist schwierig. Dazu müsste man zunächst Immobilien verkaufen. Allerdings gibt es ein paar einfache Möglichkeiten, das Risiko bei zukünftigen Investitionen möglichst niedrig zu halten. Diversifikation senkt das Risiko. Dieses einfache Prinzip kennt jeder, es setzt aber kaum einer um. Wenn man maximal diversifiziert, gilt das Prinzip: Risiko und Rendite sind unzertrennlich. Den Zusammenhang zwischen Risiko und Rendite hat unter anderem Nobelpreisträger William Sharp mit dem Capital Asset Pricing Model gezeigt (Sharpe 1964). Ein geringeres Risiko führt demnach auch zu einer geringeren Renditeerwartung. Nachfolgend möchte ich Ihnen einige Überlegungen mitgeben, wie man besser diversifizieren kann.

2.1 Mehrere Einzelimmobilien

Es ist sicherlich sinnvoller, mehrere kleine Immobilien als eine große Immobilie zu kaufen. Auch wenn damit höhere Transaktionskosten und ein höherer Verwaltungsaufwand einhergehen. Es ist hingegen wenig sinnvoll, das gesamte Vermögen in eine einzelne Immobilie zu stecken. Häufig wird dann auch noch der überwiegende Teil durch einen Kredit finanziert.

Wie viele Immobilien zur ausreichenden Streuung des Risikos notwendig sind, kann man nicht genau sagen. In der Wissenschaft wird davon gesprochen, dass bei perfekt gewählten Aktien eine Anzahl von 10-30 Einzeltiteln den größten Teil des unsystematischen Risikos wegdiversifizieren. Ob dies bei Immobilien auch der Fall ist, kann man aufgrund mangelnder Daten nicht sagen. Sie müssten jedenfalls möglichst unterschiedlich sein, das heißt in unterschiedlichen Regionen, am besten global verteilt sowie unterschiedlich genutzt werden, also als Wohnung oder Gewerbemietraum. Es gilt aber die Faustregel, je mehr desto besser.

Für die meisten Anleger wird eine ausreichende Diversifikation mit Einzelimmobilien allerdings nicht möglich sein. Dazu haben die allermeisten Menschen einfach nicht genug Geld. Schon für zehn sehr günstige Wohnungen zu je 100.000 € würde man 1.000.000 € Kapital benötigen bzw. bei 50 % Fremdfinanzierung 500.000 € Eigenkapital. Wobei die Diversifikation mit zehn Immobilien immer noch auf einem recht niedrigen Niveau wäre. Es gibt aber auch Alternativen.

2.2 Diversifikation mit Immobilienunternehmen

Durch den Kauf von Anteilen eines Immobilienunternehmens oder REITs wird nicht eine Einzelimmobilien gekauft, sondern eine Aktie bzw. ein Fondsanteil. Dadurch erwirbt man indirekt eine Vielzahl an Immobilien. Laut firmeneigenen Angaben besitzt beispielsweise die größte deutsche öffentlich handelbare Immobiliengesellschaft Vonovia derzeit über 416.000 einzelne Wohnungen, gefolgt von Deutsche Wohnen mit 165.000 Einheiten.

Häufig wird angeführt, ein Investment in Immobilienunternehmen komme einem Investment in kleine Aktiengesellschaften (Small Caps) gleich. Dem ist aber nicht so, auch wenn Immobilien in Krisen häufig ähnlich stark betroffen sind wie Small Caps. Betrachtet man die historische Wertentwicklung von REITs, dann stimmt diese nur zu 55 % mit der von Small Caps überein. Immobilien müssen daher als eigene Anlageklasse gesehen werden (Rodriguez 2015).

2.3 Diversifikation mit REIT ETFs

Das Risiko weiter streuen kann man, indem man nicht nur einen einzelnen REIT kauft, sondern gleich alle. REITs werden in Indizes wie den FTSE EPRA Nareit Global zusammengefasst. In diesen Index kann man wiederum mithilfe eines ETFs investieren. Rodriguez schätzt, dass mit Indizes von REITs weltweit über 50.000 Immobilien mit jeweils mehreren Einheiten abgebildet werden können (Rodriguez 2015).

Diese Form der Anlage bringt gleich mehrere Vorteile mit sich:

- Sie ist in der Anlageklasse Immobilien fast maximal diversifiziert.

- Die Transaktionskosten liegen in der Regel weit unter 1 % im Vergleich zu ca. 10 % bei einem Kauf einer Einzelimmobilie.

- Die Verwaltung ist minimal.

- Bei einer zusätzlichen Investition entsteht kein höherer Verwaltungsaufwand.

- Der tatsächliche Wert ist als Preisinformation täglich verfügbar.

- Die Anlage kann jederzeit zu einem fairen Preis verkauft werden.

2.4 Andere Anlageklassen

Wenn man sich langfristig professionell aufstellen will, sollte man auch andere Anlageklassen in Betracht ziehen. Dies sind im Wesentlichen Aktien, Anleihen und Rohstoffe. Für die meisten Anleger mit durchschnittlicher Risikoneigung kann ein simples Portfolio aus einem ETF, der den MSCI All Country World Index abbildet, und einem weiteren ETF, der Anleihen mit kurzer Laufzeit und hoher Bonität abbildet, sehr sinnvoll sein.

Dabei sollten Anleger jedoch nicht auf die Hilfe eines guten Anlageberaters verzichten. Dieser bringt durchschnittlich einen Mehrwert von ungefähr 3 % p.a.. Er kann insbesondere bei einer kostengünstigen und steueroptimierten Umsetzung helfen und teure Verhaltensfehler vermeiden (Vanguard 2015).

2.5 Diversifikation im Vergleich

Die nachfolgende Tabelle soll den Nutzen von Diversifikation veranschaulichen. Dazu wurde das größte US-Wohnungsvermietungsunternehmen gewählt, um einen möglichst langen Betrachtungszeitraum zu haben. Deutsche Immobilienunternehmen werden noch nicht so lange an der Börse gehandelt, dass dementsprechend Daten bis 1995 vorliegen. Das Wohnungsunternehmen wird mit dem lokalen Aktienindex von Wohnungsunternehmen und einem allgemeinen Aktienindex verglichen. Die Standardabweichung, also die durchschnittliche Wertschwankung, sinkt mit zusätzlicher Diversifikation. Ebenso verringert sich der größte Kursabsturz deutlich.

Risikokennzahlen unterschiedlicher börsennotierter Investments und Indizes in US-Wohnimmobilien – Zeitraum 1995 bis 2017 (23 Jahre)

| AvalonBay Communities, Inc. | FTSE NAREIT USA Residential REITs Index | MSCI USA SMID | |

| Art des Investments | Aktie Wohnungsunternehmen | Aktienindex Wohnungsunternehmen | Allgemeiner Aktienindex |

| Standardabweichung der Jahresrenditen | 30 % | 19 % | 19 % |

| Maximaler kumulativer Verlust | –69 % | –68 % | –54 % |

3 Fazit

Der Aktienmarkt hat sich nicht so schlecht entwickelt, wie es teilweise durch Medien vermittelt wird. Die Auswirkungen sind dennoch nicht unerheblich. Der Immobilienmarkt ist ähnlich stark betroffen. Immobilienunternehmen fielen um 35 %, haben sich aber bereits etwas erholt. Der Wertverlust einer einzelnen Immobilie muss daher schätzungsweise zwischen 17 % und 27 % gelegen haben, und mittlerweile auf 10 bis 15 % reduziert sein. Einzelimmobilien sind stärker betroffen.

Deshalb sollten Anleger grundsätzlich möglichst breit diversifizieren und REIT-ETFs oder ein global diversifiziertes Aktienportfolio ernsthaft in Betracht ziehen. Dabei kann ein Anlegeberater großen Mehrwert stiften.

Literaturverzeichnis

Braun, Reiner, und Harald Simons. Corona und die Immobilienpreise. Herausgeber: Empirica AG. 9. April 2020. https://www.empirica-institut.de/fileadmin/Redaktion/Publikationen_Referenzen/PDFs/empi255rb.pdf (Zugriff am 3. May 2020).

Geltner, David. „Smoothing in appraisal-based returns.“ The Journal of Real Estate Finance and Economics, September 1991: 327–345.

Kommer, Gerd, und Jonas Schweizer. Das Risiko von Investments in Immobilien. 30. August 2018. https://www.gerd-kommer-invest.de/das-risiko-von-direktinvestments-in-immobilien-besser-verstehen/ (Zugriff am 3. Mai 2020).

Markowitz, Harry M. „Portfolio Selection.“ Journal of Finance, 1952: S. 77–91.

Oberst, Christian, und Michael Voigtländer. Herausgeber: Institut der Deutschen Wirtschaft. 19. April 2020. https://www.iwkoeln.de/fileadmin/user_upload/Studien/Gutachten/PDF/2020/Preiseffekte_Covid.pdf (Zugriff am 3. May 2020).

Rodriguez, L. Jacobo. „Real Estate Investment Trusts.“ Herausgeber: Dimensional. 2nd Quarter 2015. (Zugriff am 10. Dezember 2015).

Sharpe, William F. „Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk.“ The Journal of Finance, September 1964, William F. Sharpe: A Theory of Market Equilibrium under Conditions of Risk. Band 19, Nr. 3. The Journal of Finance, S. 425–444 Ausg.: pp. 425-442.

Vanguard. „Quantifying Vanguard’s Adviser’s Alpha: Putting a value on your value.“ Herausgeber: Vanguard. May 2015.